近期,李笑来在得到订阅专栏《财富自由之路》中写了一篇关于投资的文章《长期究竟有多长》,其中涉及到几个Excel表格的数据分析,很多朋友过来问我,这几个Excel中的数据是怎么做出来的?里面的投资概念理解不了啊?

今天我们来复盘下李笑来老师的这篇文章,并加入具体如何用Excel做出可以帮助你实现财务自由的投资表格。

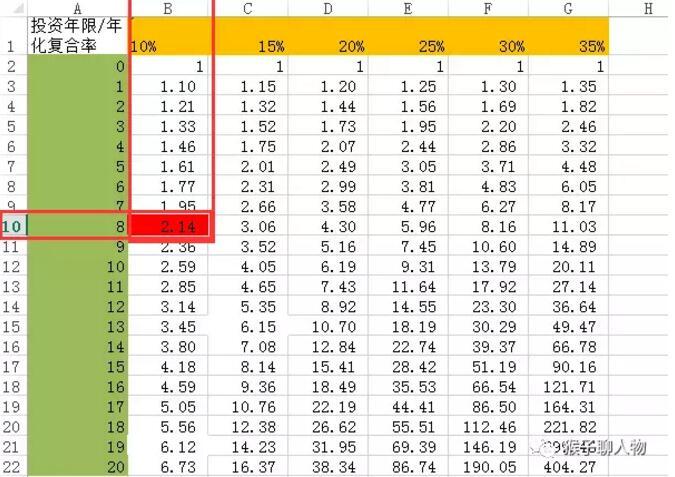

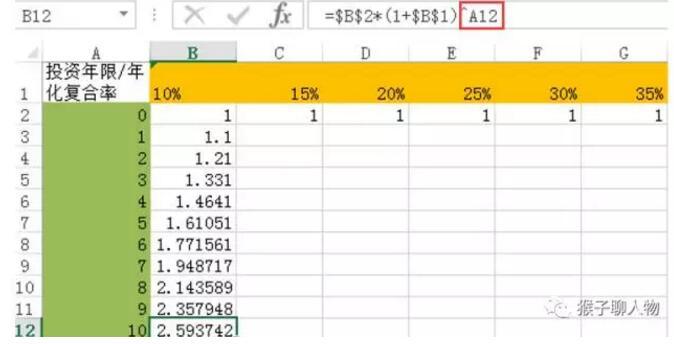

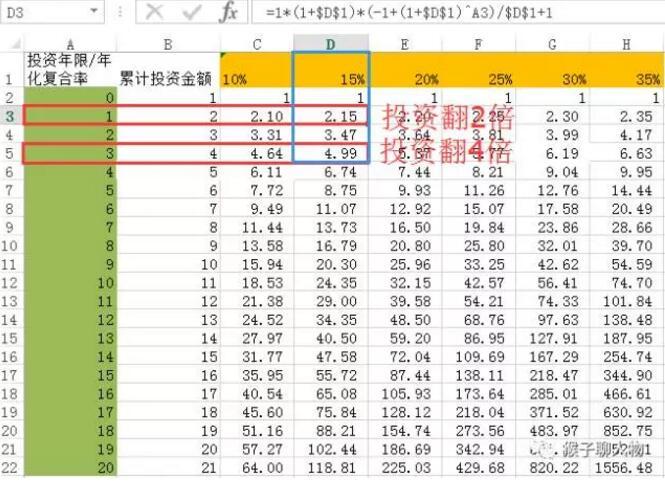

你的投资需要几年才能翻倍?下面表格是不同年化复合收益率在不同年限上的翻倍数据。最上面一行,罗列的是不同的年化复合收益率。最左边一列,罗列的是投资年限。为了能看出投资收益相对于本金翻了多少倍,表中将本金设置为1个单位(即表中A2这一行)。

年化复合收益率倍率表

从这个年化复合收益率中你能分析出什么信息呢?

我们来举一个具体的例子来看就更容易明白了。假设你的年化复合收益率是10%(即表格中B这一列),因为本金是1个单位,所以投资翻倍的值就是2,根据这个值我们在表中查到B这一列最接近2的值是2.14,然后看该值所在的行所在的投资年限值是8(表中A10)。这代表什么呢?

也就是说,如果你的年化复合收益率是10%,能让你投资翻倍的时间是8年。

继而,如果你的年化复合收益率能做到15%,你投资翻倍的时间缩短到5年。如果你的年化复合收益率能做到30%,你投资翻倍的时间缩短到3年。这个表格里的数字,能够很直观地告诉我们一个事实:长期很可能对不同的人来谁长度是很不一样的。

李笑来说你尽可能自己会做这个表格,才能很容易通过电子表格把未来十年的变化,浓缩在一个屏幕上。这其实也算是一种相对的长寿,因为你根本不需要亲身经历,就能把每一种情况捋一遍。

接下来,我们看看这个年化复合收益率表是如何做出来的?

看到这里,我们首先的明白年化复合收益率是怎么计算的。

年化复合收益率其实就是用复利来计算的收益率。假如你现在有1W,你投资了一个叫做知识众筹的项目,每年可收益15%,那么第n年你的收益加本金就是1W*(1+15%)^n。

用更为直白的话来说,年化复合收益率就是复利效应,当于利滚利。

我们知道了年化复合收益率的公式就可以做表格了,

本金加收益=本金*(1+年化复合收益率)^n,其中n是投资年限,^n代表n次方。

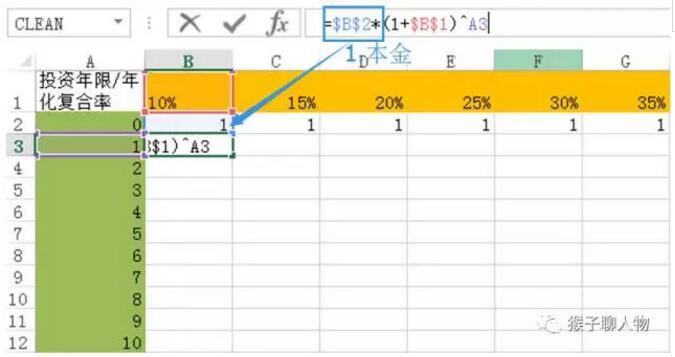

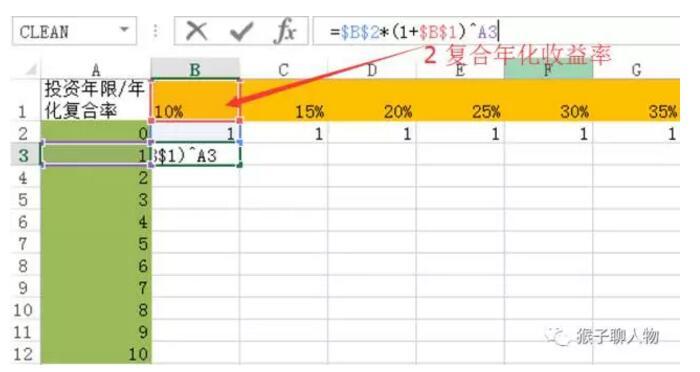

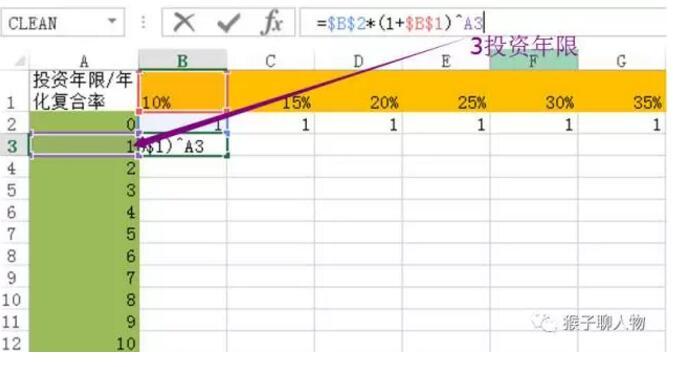

我们选中B3这一空格,然后在公式栏输入公式:=$B$2*(1+$B$1)^A3。我们详细来看下这个公式的意义。

1.$B$2代表本金,在这里是B2里的值(1个投资单位),加入符号$是代表绝对引用,即向下拉单元格,这个值不变,始终指向的值都是$B$2里的值。

2. $B$1代表年化复合收益率,这里对应的值是10%,因为B这一列的年化复合收益率都是10%,所以也加入了绝对引用符合$。

3. A3是投资年限,B3对应的投资年限是A3,即1年。这个投资年限在B这一列里的每个空格里的值是不同的,对应的是A这一列的值,所以没有加绝对引用符号$,这样保证了后面向下复制公式会自动变化,与A这一列的值对应。

公式设置好后,我们敲击回车键,B3的值就就算出来了。向下拉单元格,其他单元格的值也会自动计算出来,我们发现,公式里的投资年限自动对应A这一列的值。

到这里,你会发现每一列的值小数点后面的位数太长,为了与李笑来老师的表格保持一致,我们将小数位数设置为两位数。你只需要选中要改变的数值(B2-B12)右击,选中“设置单元格”,然后点击“数值”就可以设置了。

其他列的值如法炮制,改变公式中对应的值就可以了。

2. 什么是长期投资

上面我们通过数据分析发现,你可以通过提高年化复合收益率缩短投资翻倍的时间。具体来说:

如果你的年化复合收益率是10%,能让你投资翻倍的时间是8年。 如果你的年化复合收益率能做到15%,你投资翻倍的时间缩短到5年。 如果你的年化复合收益率能做到30%,你投资翻倍的时间缩短到3年。但是问题来了,现实中你是无法做到将投资的年化复合收益率提高很大数值的。巴菲特合伙人芒格说过“既要理解复利的重要性,也要理解复利的艰难”。这是什么意思呢?

事实上,很多人轻视了复利的艰难,我们经常会看到有人会轻松的说“我只要一年盈利35%,就……”,这明显是缺乏数学常识的,对长期收益率怀有不切实际的幻想,也低估了投资的难度。

那么多少的年化复合收益率是合适的呢?

巴菲特给自己定的目标和事后长期的要求是:

买到年化复合收益率至少15%的股票... ...

你的投资不可能比巴菲特还牛瓣吧,所以我们切合实际点,将你的年化复合收益率定为15%。

决定你收益的另一个因素我们也看到了,是投资年限,投资时间越长,复利效应越明显。那么,多长时间才算长期呢?

巴菲特认为至少十年以上才算是长期。这里的长期是指:

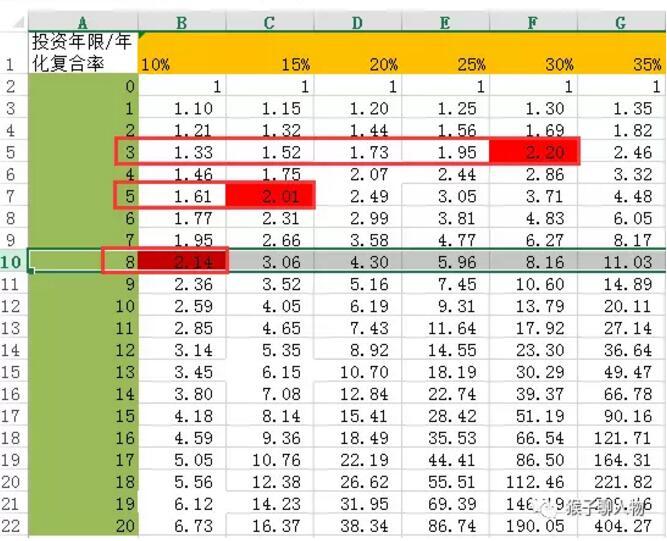

能让你的投资翻倍的时间,相当于中期(5年)。 能让你的投资翻倍再翻倍的时间,相当于长期(10年)。我们可以从表里直接找到巴菲特所说的10年长期的数值来源了:

回过头来,我们其实有个可以计算长期的公式,这个公式叫做“72法则”:

投资翻倍需要的年限= 72 / 年华复合收益率值

比如,你的年华复合收益率是15%的话,那么你需要72/15=5,即大约5年的时间让你的投资翻倍;需要大约10年的时间让你的投资再翻倍。

3. 如何缩短投资回报的年限

你可能会想,在年华复合收益率是15%的情况下,让投资翻4倍需要的时间是10年,是不是时间太长了,在年华复合收益率是15%不变的情况下,有没有办法让这个时间缩短点呢?

办法是有的,那就是定投策略。

定投策略:定期等额购买某一支(或几只)成长型股票。设定一个期限(定期),可以是每周,也可以是每月,也可以每个季度。每个期限到达之时,无视股价的变化,购买等量金额的该公司股票。定投策略为何管用呢?

我们在上面的表格的基础上把“定投策略”加进来,B列是新加入的列,代表的是累计投资金额,这里假设每年都追加1个单位的投资金额... ...

备注:年化复合收益倍率(加入定投策略),定投收益计算公式: M=a(1+x)[-1+(1+x)^n]/x,M是预期收益(不包括本金),a是每期定投金额,x是年化复合收益率,n是定投期数(公式中^n为n次方)。 对应表格公式:=1*(1+$D$1)*(-1+(1+$D$1)^A3)/$D$1+1

正确的策略的力量是非常大的。从表格可以分析出,在年华复合收益率是15%的情况下,本金翻4倍的时间有之前的10年缩短为5年。这就是采用正确方式做事情的结果。

你这时候可能会说,在定投策略表格里,我资金烦4倍的前提是,我总计投入是4个单位的本金啊。关键点在于,那多出来的3个单位(4-1=3)分明是你贯彻执行策略的结果啊。

到了这里,有一个关于投资的秘密终于浮出水面,你不得不也得看到了:

投资的重要秘密之一在于:你最好有除了投资以外的稳定收入来源,这样你才能采用定投策略,有效缩短巴菲特所说的长期... ...

李笑来给出一个更为直接的结论是:你越弱,你的长期越长... ...

因为你弱,就会导致你没有投资以外的稳定收入来源保证定投的长期有效。

那么,为了你的长期投资,你现在需要做的事情是提高自己的能力,保证投资以外的稳定收入,才能更好的实现财务自由。

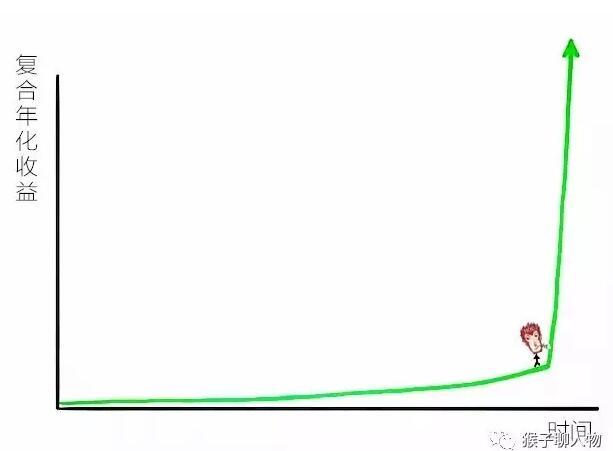

其实,我们重新绘制下之前的复利曲线,其实你的能力与收入也是符合这个复利曲线的。

到这里我们可以得出一个重要的结论:找到那个能让你产生复利效应收入的能力,然后去实践成长。

我们总结下这两张投资表:

你应该追求的是年化复合收益率在15%左右的投资目标。市面上那些号称超过这个值的项目你就要谨慎了。 收益与投资年限有关,长期指的是让你的本金翻4倍的年限,数据分析得出的这个长期值是10年。 采用定投策略,可以缩短长期值。 未了保证定投策略的长期有效,你需要提高能力,以保证投资以外的稳定收入。